Oleh: M Fajar Marta

Kinerja buruk industri perbankan selama tahun 2015 terus berlanjut hingga kini. Buktinya, selama triwulan I 2016, kinerja perbankan masih lemah.

Selama periode itu, total laba bersih perbankan nasional sebesar Rp 28,95 triliun, turun 2,3 persen dibandingkan akhir triwulan I 2015 yang sebesar 29,63 triliun.

Penurunan laba tersebut dipicu secara tidak langsung oleh membengkaknya kredit bermasalah (non performing loan/NPL).

Kredit digolongkan sebagai NPL tatkala debitor mulai tak lancar membayar cicilannya hingga macet sama sekali.

Berdasarkan data Otoritas Jasa Keuangan (OJK), pada akhir triwulan I 2016, total nominal NPL mencapai 113,08 triliun atau 2,8 persen dari total kredit yang sebesar Rp 4.000 triliun.

Sementara pada akhir triwulan I 2015, nominal NPL sebesar Rp 88,4 triliun atau 2,4 persen dari total kredit senilai Rp 3.679,87 triliun.

Artinya, selama periode Maret 2015 – Maret 2016, nominal NPL bertambah Rp 24,6 triliun.

Penambahan NPL tersebut lebih besar dibandingkan tahun-tahun sebelumnya.

Berdasarkan aturan, bank harus menyisihkan cadangan atau provisi untuk mengantisipasi potensi kerugian akibat kredit bermasalah.

Dana pencadangan tersebut tentu saja diambil dari keuntungan bank sehingga laba bersih pun tergerus.

Perkembangan NPL

Perkembangan NPL

Hampir semua sektor

Peningkatan NPL hampir terjadi di semua sektor ekonomi. Kenaikan yang signifikan terjadi pada sektor perdagangan, industri pengolahan, pertambangan, dan transportasi.

Di sektor perdagangan, rasio NPL naik dari 3,48 persen pada Maret 2015 menjadi 4,24 persen pada Maret 2016 dengan nominal sebesar Rp 33,08 triliun.

Dalam periode yang sama, NPL industri pengolahan naik dari 1,99 persen menjadi 3 persen dengan nominal mencapai Rp 21,76 triliun.

Sementara NPL industri pertambangan naik dari 2,5 pada awal 2015 menjadi 4,2 persen saat ini. Meningkatnya NPL tidak terlepas dari lesunya aktivitas sektor-sektor tersebut.

Berdasarkan data Badan Pusat Statistik (BPS), sektor pertambangan, industri pengolahan, dan perdagangan merupakan sektor-sektor ekonomi yang mengalami kontraksi pertumbuhan selama triwulan I 2016.

Mari kita lihat sektor pertambangan.

Pada triwulan I 2015, produk domestik bruto (PDB) sektor pertambangan mencapai Rp 226 triliun. Namun, pada triwulan I 2016, PDB sektor pertambangan anjlok menjadi Rp 200,7 triliun.

Kejatuhan industri tambang dipicu oleh anjloknya harga komoditas terutama batubara. Sepanjang Januari-April 2016, rata-rata Harga Batubara Acuan (HBA) hanya di kisaran 52,01 dollar AS per ton. Padahal, pada tahun 2012, harganya sekitar 109,83 dollar AS per ton.

Kejatuhan harga batubara yang drastis membuat banyak perusahaan tambang merugi dan akhirnya gulung tikar. Dampaknya, cicilan mereka ke bank pun menjadi macet.

Lemahnya kinerja sektor-sektor ekonomi strategis tersebut membuat pertumbuhan ekonomi Indonesia pada triwulan I 2016 melambat menjadi 4,92 persen. Pada triwulan sebelumnya, pertumbuhan ekonomi mencapai 5,04 persen.

Banyak faktor yang membuat ekonomi Indonesia melesu. Dari sisi eksternal, ekonomi di Eropa dan Jepang masih terpuruk. Pemulihan ekonomi Amerika Serikat pun belum solid.

Sementara ekonomi Tiongkok, meskipun mengarah ke kondisi yang lebih stabil, namun risiko pelemahan masih tinggi.

Kondisi ini menyebabkan PDB ekspor Indonesia terus menyusut dari Rp 599,3 triliun pada triwulan I 2015 menjadi Rp 533,6 triliun pada triwulan I 2016.

Adapun dari sisi internal, belanja pemerintah terutama untuk infrastruktur selama triwulan I 2016 belum memadai meskipun sudah lebih cepat dibandingkan triwulan I 2015.

Selain itu, berbagai paket kebijakan ekonomi yang diterbitkan pemerintah belum begitu efektif untuk mendorong investasi, meningkatkan daya saing, dan menyerap tenaga kerja.

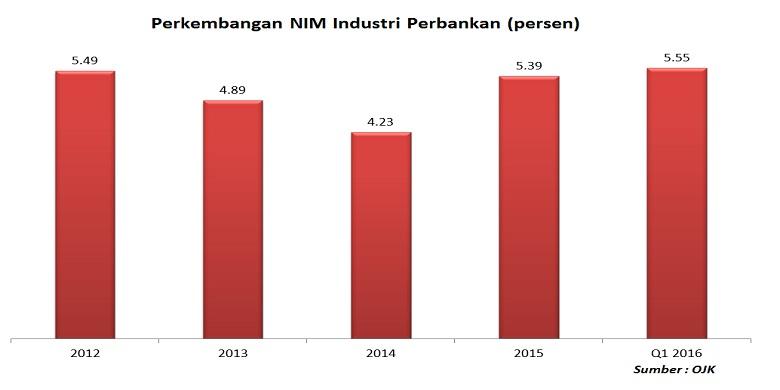

Perkembangan NIM

Perkembangan NIM

Penyaluran kredit

Kelesuan ekonomi tidak hanya menyebabkan NPL melonjak, tetapi juga membuat penyaluran kredit menjadi seret.

Pelaku usaha dan korporasi mengurangi aktivitasnya sehingga permintaan kredit investasi dan modal kerja pun menurun.

Pada akhir Maret 2016, posisi kredit perbankan nasional sebesar Rp 4.000 triliun, turun dibandingkan akhir Desember 2015 yang sebesar Rp 4.058 triliun.

Lambatnya penyaluran kredit juga berpotensi menurunkan pendapatan dan laba bank.

Jadi, selama triwulan I 2016, laba bank tertekan oleh lambatnya penyaluran kredit dan lonjakan NPL.

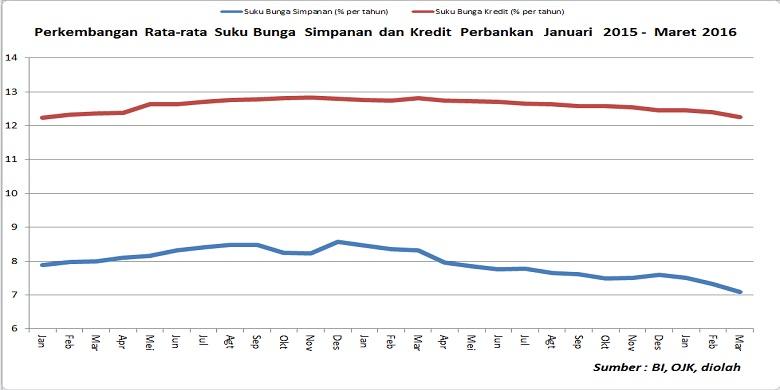

Untuk mencegah penurunan laba yang lebih dalam, bank pun mengatur siasat. Salah satu strategi yang ditempuh adalah memainkan suku bunga kredit dan suku bunga simpanan.

Caranya, dengan menurunkan bunga simpanan secepat mungkin dan menurunkan bunga kredit selambat mungkin.

Berdasarkan data Statistik Perbankan yang dirilis OJK, rata-rata suku bunga deposito jangka 1 bulan turun 50 basis poin (bp) dari 7,60 persen pada akhir Desember 2015 menjadi 7,1 persen pada akhir Maret 2016.

Namun, selama periode yang sama, rata-rata suku bunga kredit modal kerja hanya turun 20 bp dari 12,46 persen menjadi 12,26 persen.

Artinya spread suku bunga simpanan dan suku bunga kredit makin melebar.

Dengan strategi ini, bank tidak hanya bisa mempertahankan margin bunga bersih (net interest margin/NIM), tetapi bahkan meningkatkannya.

Pada akhir triwulan I 2016, NIM perbankan nasional mencapai 5,55 persen, meningkat dibandingkan akhir tahun 2015 yang sebesar 5,39 persen.

Praktik yang dilakukan perbankan saat ini tentu saja bertolak belakang dengan keinginan pemerintah, Bank Indonesia, dan OJK yang getol mendorong penurunan suku bunga kredit dan NIM.

Perbankan seolah tidak peduli dengan program pemerintah yang menargetkan suku bunga kredit bisa menyentuh single digit pada tahun ini dan rata-rata bisa sebesar 7 pada akhir 2017.

Kebijakan OJK mengenai pemberian insentif bagi bank yang bisa menurunkan NIM pun berpotensi hanya menjadi angin lalu.

Jadi, pemerintah dan bank sentral harus berupaya lebih keras untuk memulihkan perekonomian, sementara OJK harus mulai menjewer bank-bank yang terus menaikkan NIM-nya.

Perkembangan suku bunga simpanan dan kredit

Perkembangan suku bunga simpanan dan kredit

BI Turunkan Bunga Jika Harga Tekendali?